Aspectos generales del derecho de marcas y marca española

Puede solicitar una marca española todo español –bien sea persona natural o jurídica- y todo extranjero que resida habitualmente o tenga un establecimiento, industrial o comercial, serio y efectivo en España o que, no teniéndolo, se beneficie de lo dispuesto en el Convenio de la Unión de Paris, o sea nacional de Estado miembro de la Organización Mundial del Comercio o bien sea nacional de un Estado que permita a los españoles el registro de marcas en su territorio.

Viva Bilbo

Se reconocen marcas:

- • De productos y servicios: Individualizan productos y servicios respectivamente (marcas individuales).

- • Colectivas: Individualizan productos o servicios de una asociación de productores, fabricantes, comerciantes, etc.

- • De Garantía: Certifica las características comunes de los productos y servicios elaborados o distribuidos por personas debidamente autorizadas y controladas por el titular de la marca

- Situaciones excepcionales por su uso y reconocimiento:

-

- Cuota de mercado.

- Intensidad.

- Extensión geográfica.

- Duración del uso.

- Inversiones en publicidad, etc.La derogación del artículo 8 apartado 2 de la ley de marcas (Ley 17/2001), consecuencia del Real Decreto Ley 23/2018, de 21 de diciembre, sobre transposición de directivas en materia de marcas, elimina la diferencia que había entre marcas notorias y marcas renombradas. Las marcas renombradas son aquellas conocidas por una parte significativa del público, empresas y consumidores interesados en esos productos o servicios, siendo que la condición de renombre debe valorarse conforme a .criterios cuantitativos que el TJUE ha ido estableciendo: No se permite el registro de marcas, nombres comerciales y signos distintivos que sean idénticos o similares, aunque la solicitud esté destinada para una marca con productos y servicios diferentes, o que opere en distinto sector. El art 8 de la Ley de marcas establece actualmente: “No podrá registrarse como marca un signo que sea idéntico o similar a una marca anterior, con independencia de que los productos o servicios para los cuales se haga lo solicitud sean idénticos o sean o no similares a aquellos para los que se haya registrado la marca anterior, cuando la marca anterior goce de renombre en España (…), y con el uso de la marca posterior, realizado sin justa causa, se pudiera obtener una ventaja desleal de carácter distintivo o del renombre de la marca anterior, o dicho uso fuera perjudicial para dicho carácter distintivo o dicho renombre”

Derechos del titular de una marca:

- • Derecho a utilizar la marca en exclusiva en el tráfico económico.

- • Ceder o licenciar la marca

• Impedir que terceros no autorizados utilicen una marca o signo idéntico o similar para productos o servicios similares

- • Oponerse a que se inscriban en la OEPM signos confundibles con el suyo.

- • Solicitar ante los Tribunales la nulidad de otras marcas posteriores confundibles con la suya

La marca registrada tiene una vida legal de 10 años, contados desde su solicitud. Puede ser renovada por periodos sucesivos de 10 años.

Tipos de signos que pueden constituir marcas (LM)

Estos signos deben servir para distinguir los productos o servicios de otros idénticos o similares.

• Denominativo: un vocablo

• Gráfico: un dibujo

• Mixto: combinación de los dos anteriores

• Formas tridimensionales: como los envases

• Sonidos: siempre que sean susceptibles de representación gráfica

Tipos de signos que no pueden constituir marcas (prohibiciones absolutas, LM)

• Nombres genéricos

• Signos que describan los productos o servicios

• Indicadores de procedencia geográfica

• Signos contrarios al orden público

• Signos engañosos

Tipos de marcas que excepcionalmente pueden constituir marcas (prohibiciones relativas, LM)

• Los signos idénticos o semejantes a los ya registrados para productos o servicios idénticos o similares

• Los signos idénticos o semejantes a una marca -o nombre comercial- notoria o renombrada anteriormente registrada.

Su acceso al registro está prohibido además para productos, servicios o actividades distintos de los protegidos por

dicha marca notoria o renombrada, si ello puede implicar un aprovechamiento indebido de la misma o un menoscabo en

su carácter distintivo, notoriedad o renombre

• Las imágenes o nombres de tercero sin autorización

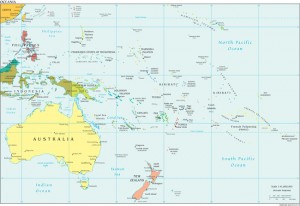

La solicitud de reconocimiento en el extranjero, como marca de un signo distintivo que ya está protegido como marca en España (o respecto del que se ha cursado una solicitud) puede efectuarse de modos diversos.

- PAIS POR PAIS depositando las correspondientes solicitudes en cada uno de los países en los que se quiere registrar la marca, o

- A través de la solicitud INTERNACIONAL. Por este procedimiento, regulado por el Arreglo de Madrid, adoptado en 1891, y el Protocolo concerniente a ese Arreglo, adoptado en 1989. Así, se puede obtener protección en todos los países signatarios del convenio, depositando una única solicitud. Este sistema permite proteger una marca en gran número de países mediante la obtención de un registro internacional que surte efecto en cada una de las Partes Contratantes que hayan sido designadas. En España se efectuaría en la OEPM para su traslado a la Oficina Internacional de WIPO/OMPI (Ginebra), teniendo el registro los mismos efectos que si la solicitud hubiese sido presentada en cada uno de los países designados. La decisión de conceder o denegar la protección corresponde a cada país. A este respecto, comentábamos el instrumento denominado Madrid Monitor, destinado a facilitar el registro internacional. El arreglo de Madrid está actualmente administrado por la OMPI.

-

- Para usar el Sistema de Madrid se han de seguir determinados procedimientos:

-

-

-

-

-

- Tener inscrita una marca nacional en la oficina nacional correspondiente, y esta marca será considerada como marca básica o de iniciación.

- Realizar la solicitud en la oficina nacional de marcas, mencionando los países a los que se ceñirá.

- Remisión de la solicitud desde la oficina nacional a la OMPI.

- Publicación sin comprobación de la marca desde la OMPI en el listado de marcas Les Marques internacionales.

- Remisión de la solicitud desde la OMPI a las oficinas de marcas nacionales de aplicación y comprobación a través de ellas de si existe algún impedimento a dicha protección.

- En caso de que no exista ningún impedimento, la marca disfrutará de protección internacional, de manera idéntica a cualquier otra marca nacional, en los países a los que aplique.

La marca española coexiste con la Marca de la UE

- Solicitud de una MARCA DE LA UE . Este procedimiento está regulado por el Reglamento de la Marca de la UE que establece la posibilidad de obtener mediante una única solicitud, que podrá presentarse a elección del solicitante ante la OEPM o la OAMI de Alicante, protección en la totalidad de los países comunitarios.

- Esta marca tiene un carácter unitario y produce el mismo efecto en todo el territorio de la UE.

- La duración de este registro es de 10 años renovables indefinidamente

Más aquí

ante la Comisión (en materia de Competencia) y el derecho de los participantes en el mercado a salvaguardar su información, pese a haber estado incursos en tales procedimientos. Coincide en el tiempo con una Comunicación interpretativa de la Comisión, sobre acceso al expediente en supuestos de aplicación de los artículos 81 y 82 (101 y 102).

ante la Comisión (en materia de Competencia) y el derecho de los participantes en el mercado a salvaguardar su información, pese a haber estado incursos en tales procedimientos. Coincide en el tiempo con una Comunicación interpretativa de la Comisión, sobre acceso al expediente en supuestos de aplicación de los artículos 81 y 82 (101 y 102).

9 / 2001 (es decir, el interés público por lo que respecta a la seguridad pública)

9 / 2001 (es decir, el interés público por lo que respecta a la seguridad pública)